Анализ финансового состояния компании

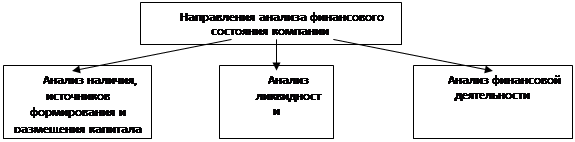

Финансовое состояние характеризуется системой показателей, отражающих реальные и потенциальные финансовые возможности компании как объекта по бизнесу, объекта инвестирования капитала, налогоплательщика (см. рис.4).

Хорошее финансовое состояние - это эффективное использование ресурсов, способность полностью и в сроки ответить по своим обязательствам, достаточность собственных средств для исключения высокого риска, хорошие перспективы получения прибыли и др. Основная цель анализа - выявление и оценка тенденций развития финансовых процессов в компании.

Менеджеру эта информация необходима для разработки адекватных управленческих решений по снижению риска и повышению доходности финансово-экономической деятельности предприятия, инвестору - для решения вопроса целесообразности инвестирования, банкам - для определения условий кредитования компании.

Так, информация о деятельности МЛК ежеквартально изучается Сбербанком - для определения условий кредитования.

|

У лизинговой компании могут быть три источника финансирования - собственный, привлеченный и заемный капитал. В силу специфики лизинга преобладает заемный капитал (займы организаций и банковские кредиты). (см. табл.5)

Таблица 5-Динамика и структура капитала МЛК

|

Источник капитала |

Сумма, тыс. руб. |

Структура капитала, % | ||||

|

2004 |

2005 |

2006 |

2004 |

2005 |

2006 | |

|

Собственный |

4 785,543 |

8 935,643 |

8 940,723 |

15,9 |

14,2 |

8,7 |

|

Заемный |

25 341,885 |

54 098,577 |

93 801,072 |

84,1 |

85,8 |

91,3 |

|

Итого |

72 211,674 |

76 386,704 |

131 202,851 |

100 |

100 |

100 |

Итак, в МЛК к 2005 году значительно увеличилась сумма лишь собственного капитала (почти в 2 раза, что связано, на мой взгляд, исключительно с переходным периодом в налоговом учете, в 2006 г. произошло увеличение на 0,06% - следствие оптимизации налогообложения), величина заемного капитала осталась почти неизменной по 2005 г., однако за 2006 г. произошел резкий рост заемного капитала - в 1,8 раза, что в первую очередь связано с активным кредитованием компании в Сбербанке (за 2006 год заключено кредитных договоров на сумму более 38 млн. руб., а получено - 23,33 млн. руб.), а также с увеличением объемов лизинговых сделок, финансируемых полностью лизингополучателем. В целом в процентном отношении доля собственных источников средств не изменилась, что свидетельствует с одной стороны о финансовой зависимости компании от внешних инвесторов и кредиторов, а с другой - о нахождении оптимальной структуры капитала лизинговой компанией.

Перейдем к анализу активов МЛК.

Данные таблицы 6 позволяют сделать вывод, что в целом с 2004 по 2006 год произошли незначительные изменения в структуре капитала: на 5,54% увеличилась доля оборотного капитала (в абсолютных величинах увеличение в 2,14 раза), а основного соответственно уменьшилась. Если в 2004 году на рубль основного капитала приходилось 46 коп. оборотного, то в 2006 году - 59 коп.