Экономический смысл и направления использования показателей «Средневзвешенная цена капитала» и «предельная цена капитала»

Термин средневзвешенная стоимость капитала (WACC) применяется в финансовой экономике для измерения стоимости капитала компании. Данный показатель широко используется многими предприятиями как ставка дисконтирования для финансируемых проектов, поскольку текущая стоимость капитала является логичным показателем "цены" капитала.

Корпорация может привлекать денежные средства из двух источников: собственного капитала и заёмных средств. Собственный капитал состоит из двух категорий: обыкновенных акций и привилегированных акций. WACC учитывает относительные веса каждого компонента и ожидаемую стоимость привлечения капитала для компании.

Средневзвешенная стоимость капитала может быть рассчитана как:

![]() (16),

(16),

где

![]() .

.

Поскольку измеряется ожидаемая стоимость нового (или привлекаемого) капитала, необходимо использовать рыночные оценки стоимости каждой из составляющих, а не данные из бухгалтерской отчетности (которые могут значительно отличаться). Дополнительно, другие, более редкие источники финансирования, такие как конвертируемые облигации, конвертируемые привилегированные акции и прочие, будут включаться в формулу только в случае, если они присутствуют в значительных объёмах, поскольку стоимость подобного финансирования обычно отличается от стандартных облигаций и акций.

В обычных условиях формирование бюджета капиталовложений по сути является применением следующего классического экономического принципа: фирма должна расширяться до тех пор, пока ее предельный доход не станет равным ее предельным затратам.

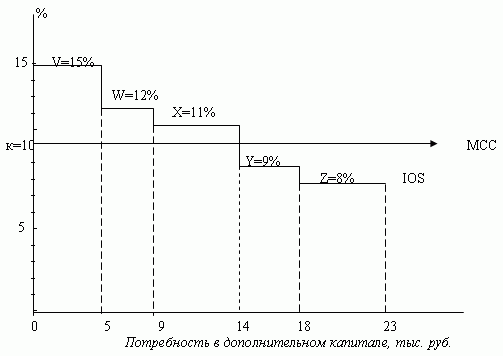

В случае формирования бюджета капиталовложений предельный доход понимается как доходность по проектам с учетом риска, а предельные затраты – как предельная цена капитала фирмы (см. рис. 3.).

Предполагается, что предприятие имеет 5 одинаково рисковых независимых проекта с общим объемом требуемых капиталовложений 23 млн. руб. Цена капитала принимается постоянной и равной 10%.

Рис.3. Формирование бюджета капитальных вложений.

Если IRR >10%, то NPV положителен. Таким образом, проекты V, W и X имеют NPV >0, их следует принять, а проекты Y и Z имеют NPV <0 и их следует отвергнуть, так как их IRR <к.

Оптимальный размер инвестиций - 14 000 руб. Такое решение максимизирует ценность фирмы и совокупное достояние ее акционеров.

Менеджеры должны уделять большое внимание составлению прогнозных вариантов финансовой отчетности и изучению того, как на них отражаются альтернативные стратегии поведения.

Анализ таких последствий является ключевой составной частью всего финансового планирования. Однако хороший финансовый план сам по себе не дает гарантии достижения целей фирмы – он должен быть дополнен системой обратной связи, обеспечивающей необходимый финансовый контроль за ситуацией. [3, с.70]

Благодаря этому отслеживается процесс выполнения плановых заданий, а также обеспечивается их своевременная корректировка в том случае, если общая экономическая обстановка или конкретные условия производственной деятельности предприятия начинают отличаться от предусмотренных в плане.